En este informe de coyuntura y recomendaciones detalla los eventos clave que marcan la agenda política y económica argentina. Desde el rechazo de una ley importante en el Senado hasta la persistencia inflacionaria y la dinámica del dólar, analizamos un panorama desafiante. Asimismo, exploramos las oportunidades de inversión que emergen en el mercado local, ofreciendo una guía para inversores en un contexto de volatilidad y cambios constantes.

Noticias destacadas – Ámbito local:

- El Senado rechazó la ley de “Ficha Limpia” con 36 votos a favor y 35 en contra, quedando a un voto de los 37 necesarios para su aprobación. Un cambio de último momento por parte de dos senadores misioneros aliados al gobierno bloqueó la iniciativa.

- El Banco Central podría acumular reservas a través de una emisión de deuda del Tesoro denominada en pesos, pero suscripta en dólares, según comentó el director del BCRA, Federico Furiase, en una entrevista televisiva que dio anoche.

- Soja al alza. La cosecha alcanzó el 44,9% del área apta, con rindes mejores a lo previsto: 32,4 qq/Ha promedio (vs 29,7 el año pasado). Se ajusta al alza la proyección a 50 MTn (+1,4 MTn). También progresa el maíz (34,9% cosechado, rinde: 81,8 qq/Ha), con 20,1 MTn recolectadas. El girasol cierra campaña con récord (5 MTn) y el sorgo avanza al 35,3%, con rendimientos aún sólidos.

- Actividad mixta. En marzo, la industria manufacturera creció 5,2% i.a. y 6,1% en el trimestre, aunque cayó -4,5% mensual desestacionalizada. Fuerte suba en maquinaria (+26,7%) y transporte (+27,2%), pero caídas en químicos y metales.

- Volatilidad en el mercado de ON. En la semana, el mercado de renta fija corporativa estuvo muy volátil, principalmente en los papeles emitidos por empresas con una baja calificación de riesgo. El aviso de no pago de dos empresas puso en alarma al mercado y empujó a una rotación de las carteras en busca de títulos de mejor calidad (bajaron de precio los títulos de empresas con peores ratios, mientras que las empresas más sólidas vieron subas en sus emisiones).

- Nuevas emisiones de ON. Algunas entidades comenzaron nuevamente a emitir títulos. Esta actividad se había frenado en marzo por la incertidumbre del contexto cambiario Este podría ser un motor que ejerza presión a la baja del dólar en el corto plazo.

Inflación de abril

La mediana de expectativas (REM publicado por el BCRA) subió a 3,2%, desde el 2,2% que se estimaba en marzo. El dato oficial fue 3,7%.

El REM ajustó hacia arriba las proyecciones para los próximos meses. Según el REM, la inflación bajaría del 2% recién en agosto (antes se proyectaba para junio).

El mercado descuenta una desaceleración más rápida. Los precios de mercado descuentan 2,6% para abril (vs 3,2% REM) y 1,6% promedio entre mayo y octubre (vs 2,1% promedio REM).

Conclusión: Los títulos ajustados a inflación lucen baratos respecto a los de tasa fija en pesos si nos guiamos por el REM y pensamos que el mercado está descontando una desaceleración de la inflación demasiado rápida.

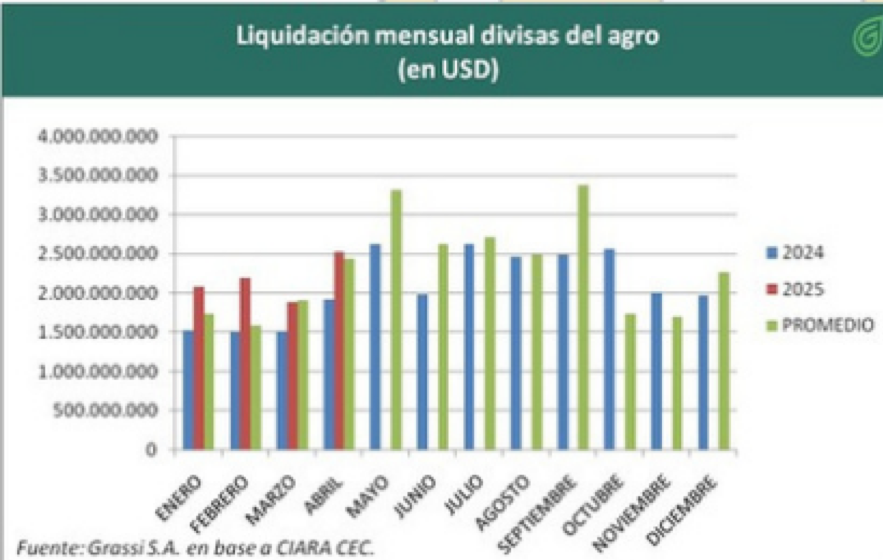

Dólar: Actualmente estamos en el trimestre de mayor liquidación de divisas por parte del agro, lo que hace pensar que el gobierno tiene más chances de que el tipo de cambio se mantenga cerca de la banda inferior.

Sumado a esto, en los últimos días comenzó a circular un rumor de que el Gobierno preparaba una nueva especie de blanqueo para que los argentinos saquemos nuestros dólares del colchón y los utilicemos en nuestra diaria.

Fuente: Allaria Research

La semana pasada, el monto de liquidación de exportadores y oferentes de dólares fue de U$S 499 millones diarios en promedio, desde U$S 794 millones diarios en los cinco días hábiles anteriores. Esperamos que en los próximos días aumente la oferta de dólares, según la estacionalidad de mayo. Sin embargo, el tipo de cambio oficial bajó al mínimo desde el 23 de abril (guiado por la caída de futuros), y la cobertura de la brecha (vendiendo al dólar de la COM 3500 y comprando la LECAP a julio –fin de la cosecha gruesa–) bajó hasta 46%. Creemos que, si aumenta la oferta de dólares, el porcentaje de cobertura exigido con tipo de cambio oficial más LECAP podría caer, incentivando aún más el carry trade. Y, desde ya, lo contrario: cuando la oferta de dólares empiece a menguar post cosecha gruesa, el porcentaje de cobertura podría subir. Lo anterior sugiere que, a partir de agosto, la tasa de interés en pesos jugará un rol clave para estabilizar el mercado cambiario.

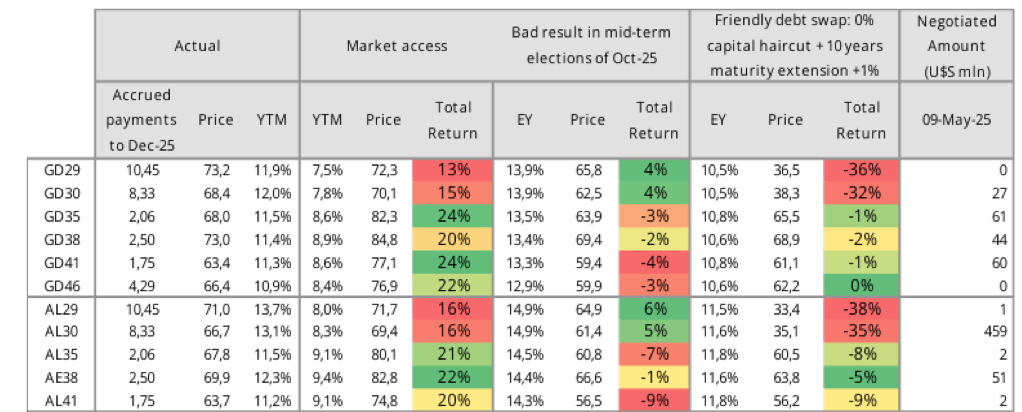

Bonos en dólares: Los bonos vienen recuperando terreno, llegando a valores similares a los que tenían luego del último corte de cupón en enero. El nuevo esquema cambiario fue bien recibido por la renta fija, por el momento. Las dudas se empiezan a centrar en la dificultad de acumular reservas cuando el tipo de cambio flota en medio de las bandas de intervención (el Gobierno aclaró varias veces que no va a intervenir, lo que parecería indicar que, mientras el dólar esté entre las bandas, el BCRA no compraría). Este punto viene siendo criticado por varios referentes del mercado, que sugieren que el gobierno debería aprovechar este momento de dólar a la baja y estacionalidad favorable por la cosecha del campo para acumular reservas en vista a los próximos meses, donde la volatilidad puede aumentar.

No obstante lo anterior, mientras se continúe mostrando un claro sendero hacia el superávit fiscal, creemos que los bonos pueden seguir comprimiendo spread.

Potencial de suba por compresión de tasas:

Fuente: Allaria Research

Pensando en un acceso a los mercados por parte de Argentina en los próximos 12 meses, vemos que GD35 y AE38 son los bonos con más potencial.

Arbitrajes dentro de la curva soberana:

Fuente: Trading LAB

La rotación del GD38 por AE38 luce atractiva (ganando VNs). Es para inversores pacientes, ya que muchas empresas energéticas recibieron el bono AE38 como regularización de deuda de CAMMESA y, por eso, puede persistir la presión vendedora.

Por otro lado, el aplanamiento de la curva de bonos muestra que los bonos cortos subieron más que los largos este último tiempo, en términos relativos. Esto indicaría que resulta conveniente extender la duración a lo largo de la curva. (ejemplo: de GD30 a GD38 o GD41).

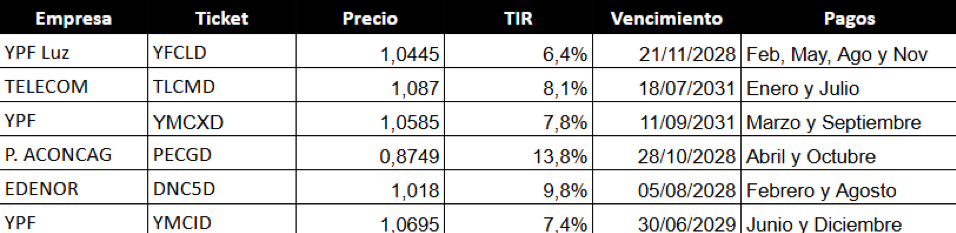

Para quienes tengan dudas respecto al cumplimiento de las metas que tiene el gobierno en cuanto a acumulación de reservas (que resultan desafiantes), una opción más conservadora es posicionarse en bonos corporativos de buena calidad.

Recomendamos las ON de buena calificación: YPF, EDENOR, PAMP, TECPETROL, Vista Oil.

Ejemplo en el caso de YPF (YMCXD, YFCJD, YM34D)

Estrategia de diversificación con O.N. para flujo de cobro mensual – Riesgo moderado:

Tasa de retorno objetivo del 8,5% anual al 09/05/2025.

Renta variable: Entendiendo el riesgo, si en un futuro hay una reclasificación de Argentina a país emergente, las ganadoras van a ser las de mayor volumen: GGAL, YPF, VIST, PAMP, BMA y TGS.

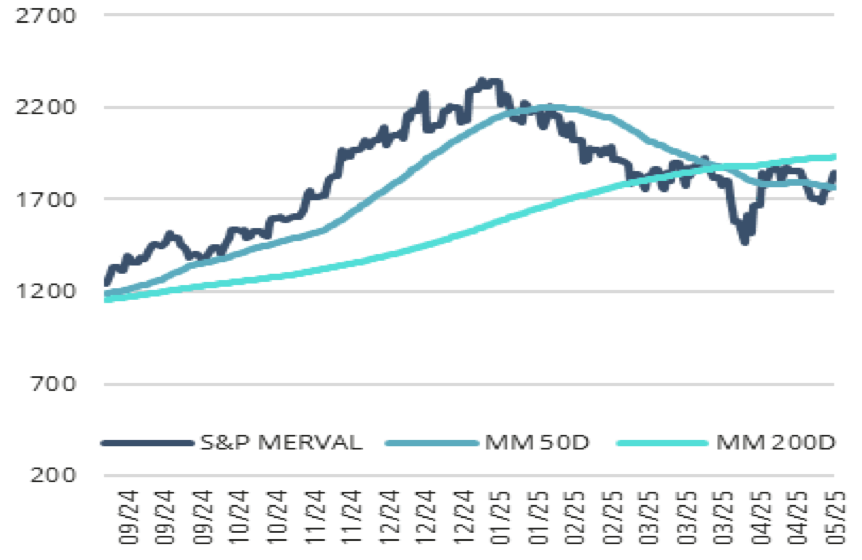

El índice MERVAL, medido en dólares CCL, viene recuperando terreno. Mantiene su tendencia de largo plazo; es importante volver a superar la media móvil de 200 días (MM200D) para consolidar la recuperación y pensar en que vaya a buscar nuevos máximos.