Los rumores de un dólar diferencial para la liquidación de la soja se confirmó el domingo pasado con el anuncio de Massa y esta semana aparecieron los dólares en el MULC. Durante estos días se superó la liquidación total que hubo durante agosto, mostrando que el nivel de $200 es atractivo para estimular la oferta de dólares. Al ser un tipo de cambio fijo para todo septiembre, se estimula a liquidar lo antes posible ante las elevadas tasas de interés. Todavía no hay novedades en cuanto al repo anunciado por Massa en su primera conferencia de prensa ni tampoco planes de recompra de bonos soberanos. Sin embargo, está claro que el ministro está ejecutando su plan de forma lenta pero constante, con poca resistencia por parte de CFK, que pareciera estar enfocada en temas no relacionados a la economía.

Durante las primeras semanas del mandato, el Contado con Liquidación bajó hasta niveles de $285, todos los bonos ajustables por inflación con vencimiento hasta un año vista comprimieron a niveles negativos de tasa real, los bonos corporativos y provinciales lograron subas de entre 10%-15% y algunas acciones tuvieron un rally notable (tal el caso de YPF con una suba de 70% en el último mes). Quizá más explicado por expectativas que por medidas concretas tomadas durante los primeros días. Sin embargo, los activos financieros se suelen adelantar a los escenarios futuros más probables.

Ayudan los anuncios del freno de la asistencia monetaria al Tesoro, mantener el gasto público bajo control, el ajuste tarifario de los servicios públicos y la licitación de los bonos duales que despejan el panorama de vencimientos para los próximos meses. En su viaje actual por Estados Unidos, está mostrando importantes acuerdos con organismos internacionales para lograr nuevo financiamiento. Con el BID logró un acuerdo por USD 3.000 M de los cuales USD 1.200 M irán a reforzar directamente las reservas del BCRA. Para la próxima semana está pactada la reunión con el FMI para revisar los números del segundo trimestre y revisar las metas del tercero. Parece alcanzable el target de USD 6.425 M en reservas netas para el tercer trimestre, cifra que hace una semana era prácticamente imposible.

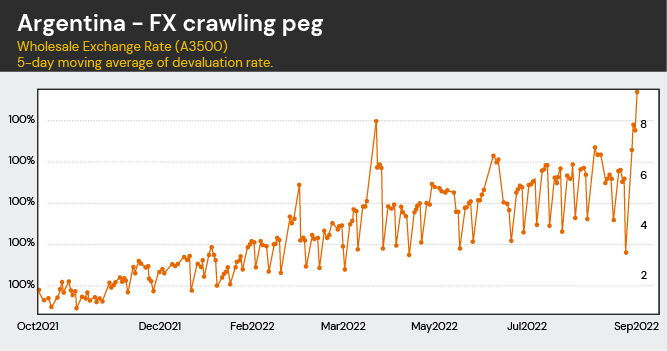

Este nuevo tipo de cambio parece haber llegado para quedarse, dado que será muy complicado a fines de septiembre quitar este estímulo y lograr que se mantenga la estabilidad cambiaria. Es probable que veamos extender este desdoblamiento a nuevos productos exportados. Es completamente inconsistente tener un BCRA comprando dólares a $200 y vendiéndolos a $140 para importadores. En esta línea, el BCRA decidió aumentar la tasa de devaluación esta semana del FX oficial, llevándolo a niveles de 120% TEA durante esta semana, intentando mitigar esa brecha de $60 que le generan un costo en su balance.

Estos niveles de devaluación del dólar oficial, parecen alinearse contra los niveles de inflación y de tasa de interés, corriendo todos al 6% mensual. Esta semana conocimos el nivel de inflación de agosto para CABA con un 6,2% (contra los 7,7% de julio), el cual es un dato que suele estar alineado al IPC nacional, que conoceremos el próximo miércoles. Si bien se especulaba de algún incremento de tasas para esta semana, lo más probable es que veamos una suba en torno al 5% el jueves que viene cuando en la reunión de directorio del BCRA. Durante este mes, se estima que se imprimirá el 15% de la base monetaria para poder pagar la gran cantidad de dólares que se liquidarán. Al cierre de la semana, ya llevaba ARS 250.000 M impresos, los cuales podrían explicar porque se vio una cifra de suscripciones similar en FCI Money Market durante estos días. Sin embargo son pesos que el BCRA debería esterilizar de alguna forma para no generar una presión no intencionada sobre la inflación.

Por otro lado, el BCRA fijó la tasa mínima para el financiamiento a productores que mantengan un stock de soja superior al 5% de su producción equivalente a 120% de la última tasa de Política Monetaria. Aquí exceptuó de esta tasa a los productores cuyo monto total de financiaciones en el sistema financiero no supere el importe equivalente a ARS 2 M y que acrediten no tener un acopio de su producción de soja superior al 5% de su capacidad de cosecha anual. Por otro lado, también extendieron hasta fin de año las restricciones a las importaciones vigentes que vencían el 31 de este mes, mostrando que el cepo seguirá intacto. Hacia adelante, seguimos insistiendo que se necesitan medidas contundentes para el apartado fiscal, aunque sabemos lo difícil que es lograrlo a medida que nos acercamos a un año electoral. Eso implica que el verano financiero será transitorio hasta tanto no se vean señales que traigan estabilidad a largo plazo.

-1-

Panorama e

Inversión

Como mencionamos antes es notable la buena performance que tuvieron algunos activos locales. Observar a nuestro Banco Central acumular dólares es una gran noticia, una urgencia que se debía resolver en el corto plazo. Eso incide en los precios de los bonos Hard Dollar, que sumado a estabilidad de los dólares financieros, brindan un contexto favorable para aprovechar los niveles actuales de por ejemplo el GD35 o GD41 en niveles de current yield superiores a 15%. Bonos corporativos Hard Dollar como el de YPF 2024, pensando en que no habrá una nueva extensión de plazos para este bono y con un rendimiento actual de 14% recobran atractivo ante las mejores condiciones productivas de la empresa. tener en cuenta la restricción actual que existe de que en caso de comprar un bono corporativo Hard Dollar, impide acceder al dólar oficial por 90 días.

Con tipos de cambio financieros más estables, la demanda de bonos en pesos llevó a todos los bonos CER 2022 y 2023 a rendir tasas reales negativas, mientras que también vimos flujo comprador en vencimientos más largos. El exceso de pesos es la principal causa, ante la constante inflación elevada que probablemente se mantenga durante los próximos meses. Aun con curvas comprimidas, mantenemos la recomendación de alocar pesos en vencimientos cortos como Lecer y en un segundo lugar Ledes, donde los rendimientos ofrecen tasas cercanas al 75% TNA hasta fin de año. Los bonos duales se mantienen caros todavía, con lo cual la doble cobertura parece poco atractiva cuando se los compara directamente contra el rendimiento que ofrecen los bonos CER o Dolar Linked.