Panorama local

El miércoles el Ministro de Economía anunció un nuevo Dólar Agro en un valor de ARS 300, para el complejo sojero y sus derivados, por 45 días y para ciertas economías regionales. “Nos ha tocado la peor sequía de la historia”, dijo el Presidente respecto al presente del campo. Aunque, tendrán tres condiciones: control de precios; volumen de abastecimiento y mantener el empleo.

En cuanto a las importaciones, avanza el financiamiento con Brasil para completar el swap, Massa activa todos los mecanismos para obtener divisas. En abril podrían habilitarse otros USD 1.000M del swap con China para intercambio comercial. Además, este mes podría ampliarse el financiamiento del Banco de Brasil, con plazos de 366 días.

Por otro lado, el Gobierno analiza la posible suspensión de la Ley N° 27.551, Ley de Alquileres, sancionada en junio de 2020, en el Senado, y entró en vigencia un mes después. Desde el sector inmobiliario ven con buenos ojos un cambio, aunque piden que no se haga «de cualquier manera».

Las Reservas bajaron USD 32M hasta USD 38.773M. El Banco Central de la República Argentina (BCRA) intervino en el mercado de cambios por USD 49M, entre otras variaciones. En los días transcurridos de abril las reservas bajaron USD 282M.

Respecto al Fondo Monetario Internacional (FMI) giró los USD 5.381M luego de aprobar la revisión de cumplimiento de metas del cuarto trimestre de 2022. Se cumplieron todas las metas cuantitativas, salvo por el uso de tipos de cambio múltiples. Como se adeudaban pagos del 21 y 22 de marzo por USD 2.710M, las reservas aumentaron por la diferencia.

Para los próximos meses los vencimientos son, en abril USD 2.657M, en mayo USD 122M, y en junio USD 2.710M (cuando ingresaría el próximo desembolso). Pero vale la pena aclarar que, en la programación del FMI de diciembre 2022, el Gobierno debiera hacer pagos netos en el 2023 por USD 2.036M, si no cambian la programación.

En tanto sobre las Reservas, se aprobó modificaciones a la meta de acumulación para acomodar parcialmente el impacto de la sequía severa. Aquí la palabra parcialmente podría sugerir, que el cambio en las metas no está en relación a la pérdida de exportaciones.

En cuanto a las Tasas de interés, probablemente aumenten en caso de que persista el aumento de la inflación en los próximos meses. Y respecto a la emisión de deuda, es un tema a monitorear la emisión de Leliqs y pases que son los principales instrumentos que crecieron; y al Contado con Liquidación, el fondo advirtió que deben evitarse las intervenciones con reservas.

El eje sobre el Déficit Fiscal, se centra en que, para compensar los impuestos a la exportación más bajos debido a la sequía, piden quitar el total de subsidios que queda en las tarifas de energía para usuarios residenciales y comerciales de altos ingresos, y que el costo fiscal de la nueva moratoria de pensiones se mitigue con regulaciones estrictas para apuntar la entrada solo a aquellos con mayor necesidad.

Se mantienen las metas de Crecimiento e Inflación, en un 2 % y 60 % respectivamente.

En tanto tuvimos dos reveses judiciales, en primer lugar, como te adelantábamos la semana pasada, respecto a la Expropiación de YPF. La Justicia de EEUU falló contra el Estado Nacional Argentino que podría pagar hasta USD 20.000M pero exime a la empresa. Hay dos instancias más de apelación, pero el Estado deberá depositar una garantía para seguir el proceso. Por otro lado, el Juicio por el no cobro de cupones PIB. Según Reuters, el Gobierno Nacional Argentino perdió un juicio por bonos atados al PBI de 2013, ante una demanda de cuatro hedge funds. En total, deberá pagar unos EUR 1.300M.

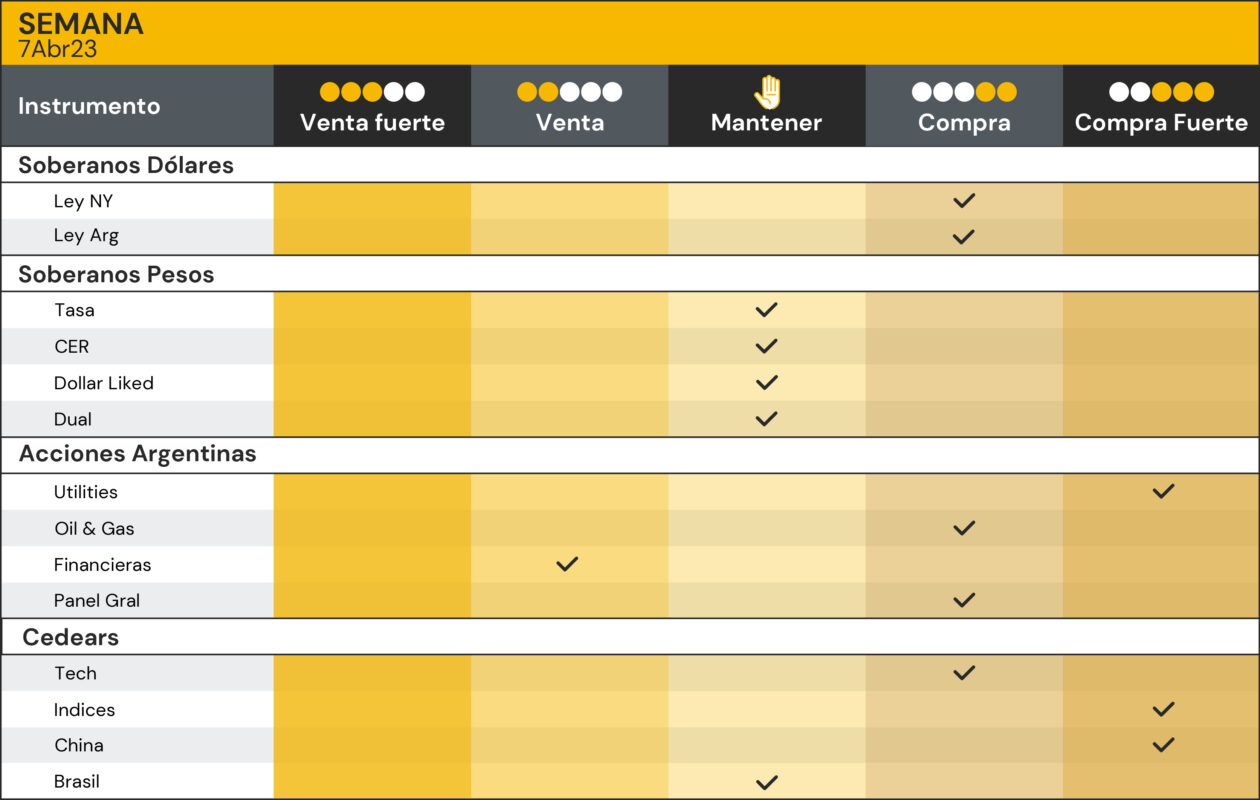

¿Compramos o vendemos?

Sigue el buen momento en el mercado exterior. Seguimos sugiriendo estirar duration y empezar a comprar escalonado equity Value.

-1-

Panorama Internacional

Arrancó el segundo trimestre, a pesar de que en marzo se vieron caídas de grandes bancos, el S&P500 subió en el mes más del 3,5 %. Mientras que el gran ganador en el primer trimestre que había sido el Nasdaq, comenzó esta etapa del año en negativo, cayendo 0,27 %.

Se publicaron la cantidad de puestos disponibles de trabajo en Estados Unidos (EEUU) que caían de forma sorpresiva hasta 9.9M (10.5M previo y 10.4M consenso). Es la segunda caída consecutiva y es el nivel más bajo desde mayo de 2021.

Uno de los datos más destacado a nivel macro fue el ISM Manuf PMI Lower que pasaba de niveles de 47,7 a 46,3, se esperaba que baje, pero a 47,5, quinto mes consecutivo que está en contracción, mínimo desde mayo de 2020. Al final está implicando que aumenten las tasas de interés, así como también los miedos de una recesión están pesando en lo que son las empresas. Este indicador. así como es un componente de precio, baja la presión, por lo que disminuía de 51,3 a 51,2, como dato negativo para el sector manufacturero ya que implica menos agresividad en lo que es el futuro camino de las tasas por parte de la Fed.

Se conocieron los datos de inflación a nivel precio, en la Eurozona, que bajó de 8,5 a 6,9 %, cuando se lo esperaba a 7,1, mínimo desde febrero de 2022, pero aún por encima del target del 2 % que tiene el Banco Central Europeo con respecto a la inflación.

Respecto al Oil Output Cut, la Organización de Países Exportadores de Petróleo (OPEP) anunciaba nuevos recortes en la producción de petróleo, impulsando los precios del barril c.5-6 % en el día (c.9-10 % en la semana). Agregando presión a la inflación, y, por lo tanto, al futuro camino de I/R.